LA TONTINE

La tontine est un produit de placement proposé par le groupe Le Conservateur avec lequel nous avons signé, comme une centaine d’autres conseillers en gestion de patrimoine en France, une convention de distribution.

LE FONCTIONNEMENT DE LA TONTINE

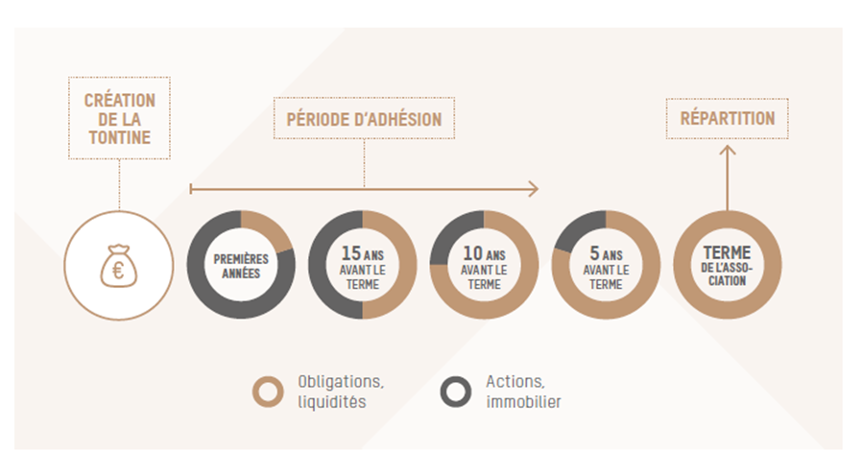

L’engagement de l’investisseur est de 10 à 25 ans, ce qui se traduit par une souscription à l’association tontinière ayant l’existence résiduelle choisie.

L’association tontinière est une association collective d’épargne viagère. Les différents investisseurs deviennent donc des sociétaires au sein de la tontine. Les sommes versées sont mises en commun et gérées par Le Conservateur.

La performance d’une tontine ne peut être déterminé à l’avance et les performances passées ne préjugent en rien des performances futures. Cependant, on remarque une régularité de la performance de ce placement, entre 3 et 4% au-delà de l’inflation depuis l’origine de la tontine, il y a plus de 175 ans. *

L’investisseur retrouve ses sommes majorées de la performance de la tontine au moment de la dissolution de l’association tontinière. Dans cette hypothèse, les sommes perçues au dénouement de la tontine sont soumises à la même fiscalité que le contrat d’assurance-vie.

En cas de décès de l’assuré investisseur avant le terme de sa tontine, le capital versé reste acquis à la tontine. Pour se couvrir contre ce risque, il est fortement conseillé de souscrire à l’assurance décès proposée par le groupe Le Conservateur au moment de la souscription qui permet aux bénéficiaires de percevoir le capital initialement versé revalorisé de 1.5%/année de souscription.

*La documentation commerciale sera remise par votre Conseiller

concomitamment à votre Rapport de Conseil et d’Adéquation qui comportera un

rappel sur les avantages, inconvénients et risques des produits alors conseillés.

Les produits

d'investissement sont des investissements long terme qui n’offrent aucune

garantie de rendement ou de performance et peuvent présenter, pour certains, un

risque de perte en capital et de liquidité.

Pourquoi adhérer à une tontine ?

- Trouver une alternative au fonds euros, dont le rendement est aujourd’hui proche de zéro si l’on tient compte de l’inflation, tout en conservant un profil de risque sécurisé (3 à 4 /7 selon la durée de la tontine).

- Placer de la trésorerie d’entreprise stable dans une personne morale.

- Organiser des revenus au moment de la retraite, en complément de l’assurance-vie et du PER.

- Transmettre à ses enfants ou petits- enfants en bloquant l’épargne sur une durée prédéterminée.

- Sécuriser l’épargne d’un mineur ou d’une personne vulnérable.

- Optimiser sa transmission successorale, notamment après 70 ans (seules les primes versées sur l’assurance-décès sont intégrées dans les abattements disponibles en matière d’assurance-vie, le capital reçu par les héritiers n’est pas imposé).

- Organiser des revenus complémentaires pour prévoir des situations de dépendance.

Pour aller plus loin

Tontine – Présentation Générale

Tontine Retraite

Tontine Transmission

Après étude de votre situation, nous vous aidons à sélectionner le schéma adapté à votre situation.